Coinbase anuncia oferta de títulos de dívida de US$ 1,25 bilhão

Coinbase afirmou que planeja realizar uma oferta privada de títulos de dívida de US$ 1,25 bilhão. Mesmo não especificando se irá comprar Bitcoin.

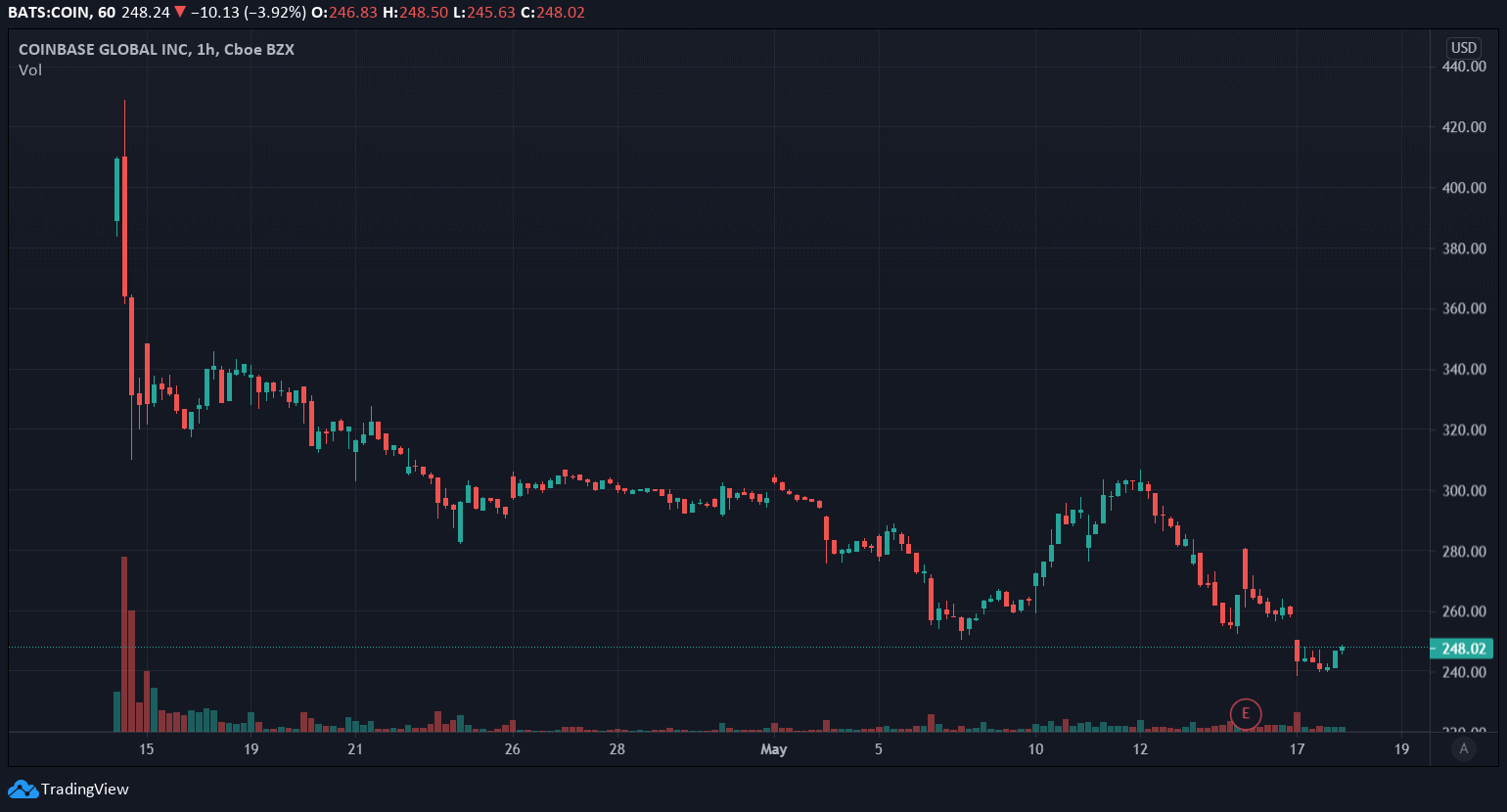

O IPO da Coinbase foi uma ótima notícia para os entusiastas das criptomoedas. Ainda assim, desde aquela época, o preço das ações da empresa não fez nada além de cair. Em meio a esse colapso, a principal exchange de criptomoedas dos EUA está em busca de uma infusão de dinheiro ainda mais significativa.

De acordo com a nota publicada há algumas horas, a Coinbase revelou sua intenção de oferecer US$ 1,25 bilhão em oferta privada de títulos de dívida com vencimento em 2026.

Coinbase quer acelerar seu crescimento

A oferta seria privada e acessível apenas a investidores institucionais de acordo com a Regra 144A promulgada sob o Securities Act de 1933, ou seja, aqueles que administram pelo menos US$ 100 milhões em títulos emitidos por outras empresas.

A decisão da Coinbase vem poucos dias depois de reportar mais de US$ 1,8 bilhão em receita total no primeiro trimestre de 2021. Títulos conversíveis são títulos de dívida em que um investidor adquire o poder de exigir o pagamento em dinheiro com juros ou converter o valor de suas notas pelo equivalente em ações da empresa que emitiu a dívida.

A Coinbase não revelou nenhum propósito específico para levantar tanto dinheiro, mas o mercado não aceitou muito bem o anúncio. A ação caiu 3% ao longo do dia, atingindo uma baixa de US$ 238 antes de se recuperar um pouco para US$ 248, a primeira vez que a ação fechou abaixo da referência de US$ 250 – e uma baixa de todos os tempos desde o lançamento de mercado de US$ COIN.

As empresas não são obrigadas a divulgar a finalidade dos gastos ao emitir esse tipo de dívida. Por exemplo, a Coinbase simplesmente declarou que estava tentando cobrir despesas corporativas.

“Este aumento de capital representa uma oportunidade de reforçar o já forte balanço da Coinbase com capital de baixo custo que mantém a liberdade operacional e minimiza a diluição para os acionistas da Coinbase. A Coinbase pretende usar os recursos líquidos da oferta para fins corporativos gerais, que podem incluir capital de giro e despesas de capital, e para pagar o custo das transações de chamadas limitadas.”

Um novo grande investimento em Bitcoin?

A natureza vaga do termo dá margem a muitas especulações, incluindo uma possível compra de criptomoedas, seguindo os passos da MicroStrategy, que fez um movimento semelhante há alguns meses.

Em 19 de fevereiro de 2021, a MicroStrategy anunciou que havia concluído uma oferta de US$ 1,05 bilhão em títulos de dívida com cupom de 0% e prêmio de conversão de 50%, com o propósito expresso de comprar Bitcoin como parte de sua estratégia corporativa. Poucos dias depois, revelou que havia comprado 19.452 bitcoins a um preço de aproximadamente US$ 1,6 bilhão.

O Bitcoin era negociado a cerca de US$ 47.000 na época do anúncio e subiu de lá para um ATH de cerca de US$ 65.000 em pouco menos de 2 meses. Atualmente, o Bitcoin está sendo negociado próximo dos US$ 45.000. No entanto, a MicroStrategy ainda está lucrando porque o preço médio de seus investimentos está abaixo do preço geral de mercado.

Outra empresa que anunciou recentemente uma oferta de notas conversíveis foi o Twitter. A empresa planeja levantar US$ 1,25 bilhão por meio de uma oferta privada de títulos de dívida. No entanto, não divulgou a destinação desses recursos.

No entanto, Jack Dorsey, o CEO da empresa, assumiu uma sólida postura pró-Bitcoin nos últimos anos, e sua empresa de processamento de pagamentos Square já investiu em Bitcoin.

Fonte: CryptoPotato

Estudante de Sistema da Informação, técnico de informática, apaixonado por tecnologia, entusiasta das criptomoedas e Nerd.