Bitcoin cai e ETFs disparam com demanda recorde

O Bitcoin voltou a operar abaixo de US$ 95 mil após perder força perto dos US$ 98 mil. Apesar do recuo, indicadores institucionais revelam demanda incomum por ETFs à vista nos EUA, o que reforça um cenário de acumulação em meio à consolidação.

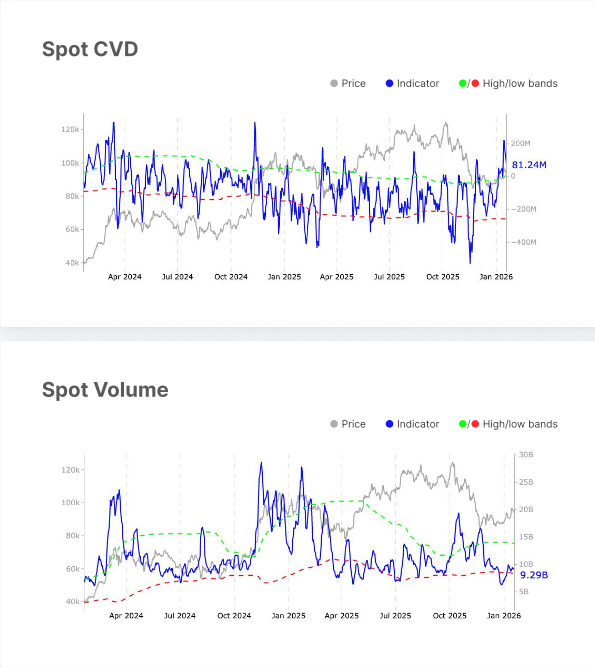

Segundo dados divulgados pela Glassnode, o ativo permanece estável, sem sinais de deterioração estrutural. O RSI de 14 dias caiu de 63,6 para 61,0, embora continue acima da zona neutra. Além disso, o volume spot subiu de US$ 8,8 bilhões para US$ 9,3 bilhões, acompanhado de forte virada no desequilíbrio entre compras e vendas. O indicador saltou de -US$ 4,6 milhões para US$ 81,2 milhões e rompeu a banda estatística superior, sugerindo queda intensa na pressão vendedora.

Fonte: Glassnode

Demanda por ETFs cresce durante consolidação

Os ETFs de Bitcoin à vista registraram forte reversão na última semana. As saídas de US$ 1,3 bilhão deram lugar a entradas de US$ 1,7 bilhão, movimento que colocou fluxos e volumes acima dos padrões históricos. Portanto, o apetite institucional segue expressivo mesmo com a correção de preços.

O volume agregado semanal avançou de US$ 16,8 bilhões para US$ 21,8 bilhões. A BlackRock liderou os aportes com o IBIT, acumulando US$ 1,035 bilhão entre 12 e 16 de janeiro, quase três quartos da demanda.

O CEO da CryptoQuant, Ki Young Ju, afirmou no X que carteiras de custódia nos EUA, que possuem entre 100 e 1.000 BTC, acrescentaram 577 mil BTC ao longo de um ano. Esse montante equivale a US$ 53 bilhões. Além disso, ele destacou que o fluxo permanece ativo durante a consolidação.

Institutional demand for Bitcoin remains strong… 577K BTC added over the past year.

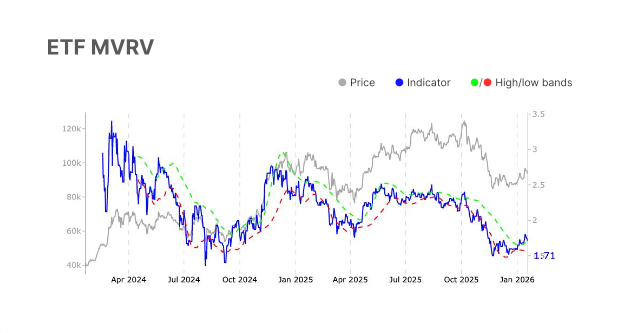

O ETF MVRV atingiu 1,71, ligeiramente acima da banda superior, o que indica lucros consistentes para detentores. No entanto, a Glassnode alerta para risco maior de tomada de ganhos no curto prazo.

Fonte: Glassnode

Derivativos mostram cautela moderada

No mercado de derivativos, sinais mistos surgiram. O open interest em futuros avançou de US$ 31 bilhões para US$ 31,5 bilhões. Entretanto, as taxas de financiamento caíram 60%, de US$ 1,5 milhão para US$ 0,6 milhão por dia, refletindo menor urgência compradora.

O volume delta acumulado dos perpétuos voltou a subir, saindo de -US$ 437,7 milhões para -US$ 6,2 milhões e ultrapassando a banda estatística superior. Já o open interest em opções cresceu de US$ 29,96 bilhões para US$ 32,89 bilhões, enquanto a diferença de volatilidade chegou a 44,6%, nível considerado elevado.

Atividade on-chain do Bitcoin reage

Os dados on-chain mostraram recuperação leve. Endereços ativos subiram 3,8%, alcançando 656.294. Embora permaneçam abaixo da banda inferior, eles indicam maior participação sem excesso especulativo. Além disso, o volume transferido ajustado por entidades aumentou 3,9%, atingindo US$ 8,6 bilhões, e as taxas da rede subiram para US$ 241.100.

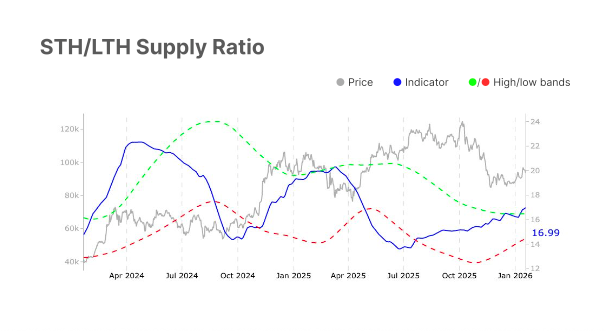

O indicador que compara oferta de curto e longo prazo avançou para 17% e rompeu a banda superior, o que aponta maior atuação de traders e possível aumento de volatilidade.

Fonte: Glassnode

No agregado, o realized cap reagiu de -0,3% para -0,1%. A oferta em lucro subiu de 70,6% para 75,1%, enquanto o lucro ou prejuízo não realizado passou de -8,1% para -3,8%, cenário que sugere menor estresse no mercado.

Os ETFs de Ethereum também ganharam relevância entre dezembro e janeiro, especialmente FETH, da Fidelity, e ETHA, da BlackRock. Assim, o interesse institucional expandiu para além do Bitcoin, fortalecendo o ambiente para ativos de grande capitalização.

A consolidação atual do Bitcoin ocorre com forte entrada institucional, volumes crescentes e maior estabilidade on-chain. Portanto, o ativo segue resiliente, mesmo diante das correções de curto prazo.